|

|

|

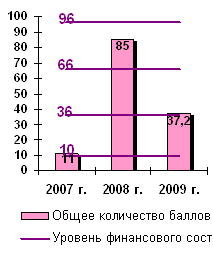

Дипломная работа: Финансовые риски в деятельности предприятий и их оценка (на примере ОАО "ТАИФ НК")4-й класс (36–11 баллов) — в 2007 г. у предприятия было неустойчивое финансовое состояние. При анализе баланса обнаруживается слабость многих финансовых показателей. Платежеспособность находится на границе минимально допустимого уровня, финансовая устойчивость недостаточная. Взаимоотношения с анализируемой организацией характеризуются высокой степенью риска. 2-й класс (96–67 баллов) — в 2008 г. у предприятия было нормальное финансовое состояние. Финансовые показатели довольно близки к оптимальным, но по отдельным коэффициентам допущено определенное отставание. Предприятие рентабельное, находится в зоне допустимого риска. 3-й класс (66–37 баллов) — в 2009 г. у предприятия было среднее финансовое состояние. При анализе баланса обнаруживается слабость некоторых финансовых показателей. При взаимоотношениях с анализируемой организацией не существует угроза потери средств, но выполнение ей обязательств в срок представляется сомнительным. Предприятие находится в зоне допустимого риска. Графически это соотнесение к определенным классам организаций, исходя из фактических значений финансовых коэффициентов ОАО «ТАИФ-НК» за исследуемый период, представлено на рисунке 7.

Рисунок 7 – Комплексная оценка риска финансового состояния ОАО «ТАИФ-НК» Результаты проведенного исследования по критерию риска на конец исследуемого периода представлены в таблице 12. Таблица 12 – Результаты оценки рисков компании

В результате проведенных расчетов можно сделать вывод, что на конец анализируемого периода предприятие находится на грани зон критического и допустимого рисков, т.к. у предприятия имеется относительно высокий риск потери финансовой устойчивости. Если этот вид риска не будет своевременно нейтрализован, предприятие теряет возможность генерирования необходимого уровня прибыли (вследствие возрастания стоимости привлекаемого капитала), а также темпы своего устойчивого роста в предстоящем периоде. Риск снижения финансовой устойчивости относится к так называемым структурным рискам предприятия, так как он вызывается в первую очередь несовершенством структуры формирования операционных активов и капитала. Поэтому основным содержанием процесса управления риском снижения финансовой устойчивости предприятия выступает оптимизация состава внеоборотных и оборотных активов, с одной стороны, а также соотношения собственного и заемного капитала, с другой. Оптимизация соотношения внеоборотных и оборотных активов требует учета отраслевых особенностей осуществления операционной деятельности, средней продолжительности операционного цикла на предприятии, а также оценки положительных и отрицательных особенностей функционирования этих видов активов. Но, тем не менее, финансовое состояние предприятия тяготеет к зоне допустимого риска. Допустимый риск - это риск решения, в результате неосуществления которого, предприятию не грозит потеря прибыли. В пределах этой зоны деятельность предприятия сохраняет свою экономическую целесообразность, т.е. потери имеют место, но они не превышают размер ожидаемой прибыли. Можно предположить, что отставание некоторых коэффициентов от нормативных значений связано с активной инвестиционной деятельностью предприятия в последнее время. Начало исследуемого периода характеризовалось достаточно высоким уровнем дефицита собственных оборотных средств (порядка 19 млрд. руб.), на конец исследуемого периода также наблюдается недостаток собственных оборотных средств (11 млрд. руб.), однако ситуация значительно улучшилась. В период активного роста и развития предприятия эта ситуация считается нормальной. 3. Пути нейтрализации финансовых рисков предприятия 3.1 Методы нейтрализации финансовых рисков После выявления возможных финансовых рисков, с которыми может столкнуться предприятие в процессе осуществления финансовой деятельности, и их оценки, а также выявления связанных с ними потенциальных потерь перед предприятием стоит задача разработки программы минимизации финансовых рисков. Таким образом, специалист по риску должен принять решение о выборе наиболее приемлемых путей нейтрализации финансовых рисков, т.е. выбрать наиболее приемлемый метод снижения риска [19, c.380]. Предприятие в процессе финансовой деятельности может отказаться от совершения финансовых операций, связанных с высоким уровнем риска, т.е. уклониться от риска. Уклонение от риска — это наиболее простое и радикальное направление нейтрализации финансовых рисков. Оно позволяет полностью избежать потенциальных потерь, связанных с финансовыми рисками, но, с другой стороны, не позволяет получить прибыли, связанной с рискованной деятельностью. Кроме этого, уклонение от финансового риска может быть просто невозможным, к тому же, уклонение от одного вида риска может привести к возникновению других. Поэтому, как правило, данный способ применим лишь в отношении очень серьезных и крупных рисков [34, c.136]. Решение об отказе от данного вида финансового риска может быть принято как на предварительной стадии принятия решения, так и позднее, путем отказа от дальнейшего осуществления финансовой операции, если риск оказался выше предполагаемого. Однако большинство решений об избежании риска принимается на предварительной стадии принятия решения, так как отказ от продолжения осуществления финансовой операции часто влечет за собой значительные финансовые и иные потери для предприятия, а иногда он затруднителен в связи с контрактными обязательствами. Применение такого метода нейтрализации финансовых рисков, как уклонение от риска, эффективно, если: - отказ от одного вида финансового риска не влечет за собой возникновение других видов рисков более высокого или однозначного уровня; - уровень риска намного выше уровня возможной доходности финансовой операции; - финансовые потери по данному виду риска предприятие не имеет возможности возместить за счет собственных финансовых средств, так как эти потери слишком высоки. Естественно, что не от всех видов финансовых рисков предприятию удается уклониться, большую часть из них приходится брать на себя. Некоторые финансовые риски принимаются, потому что несут в себе потенциал возможной прибыли, другие принимаются в силу их неизбежности [19, c.381]. При принятии риска на себя основной задачей предприятия является изыскание источников необходимых ресурсов для покрытия возможных потерь. В данном случае потери покрываются из любых ресурсов, оставшихся после наступления финансового риска и как следствие — понесения потерь. Если оставшихся ресурсов у фирмы недостаточно, это может привести к сокращению объемов бизнеса [14, c.31]. Ресурсы, которыми предприятие располагает для покрытия потерь, можно разделить на две группы: -ресурсы внутри самого бизнеса; -кредитные ресурсы. Ресурсы внутри самого бизнеса. При возникновении потерь крайне редко бывают повреждены все виды собственности одновременно, поэтому к внутренним ресурсам относятся: -наличность в кассе, которая не страдает при физическом повреждении зданий и сооружений, принадлежащих предприятию; -остаточная стоимость поврежденной собственности; -доход от частичного продолжения как финансовой, так и производственной деятельности; -дивиденды и процентный доход от ценных бумаг и доходных инвестиций; -дополнительные средства, вносимые владельцами предприятия с целью его поддержания, и пр.; -нераспределенный остаток прибыли, полученной в отчетном периоде, до его распределения может рассматриваться как резерв финансовых ресурсов, направляемых в необходимом случае на ликвидацию негативных последствий отдельных финансовых рисков; -резервный фонд предприятия, который создается в соответствии с требованиями законодательства и устава предприятия [19, c.382]. Кредитные ресурсы. В том случае, если предприятие не в состоянии покрыть все потери от финансовых рисков, используя внутренние ресурсы, часть потерь можно покрыть, используя кредитные ресурсы. Однако в данном случае доступность кредитных ресурсов имеет существенные ограничения. И главным из них является перспектива будущей прибыльности предприятия. Доступность кредитных ресурсов во многом зависит от остаточной стоимости бизнеса после возникновения потерь. В финансовых кругах ходит такая шутка: «Для того чтобы получить кредит, необходимо доказать, что ты в нем нуждаешься». Поэтому предприятию еще до возникновения потерь необходимо иметь план их преодоления, чтобы убедить кредитные организации в перспективах деятельности предприятия [3, c.200]. Другим ограничением в привлечении кредитных ресурсов после возникновения финансовых рисков может быть их цена. Использование кредитных ресурсов может ослабить финансовое положение предприятия. Кредитные ресурсы как средство покрытия потерь не повышают эффективность финансовых операций, так как влекут за собой дополнительные расходы, связанные с процентными платежами. Следующий возможный метод нейтрализации финансовых рисков, возникающих в финансовой деятельности предприятия, — это передача, или трансферт, риска партнерам по отдельным финансовым операциям путем заключения некоторых контрактов. При этом хозяйственным партнерам передается та часть финансовых рисков предприятия, по которой они имеют больше возможностей нейтрализации их негативных последствий и, как правило, располагают более эффективными способами внутренней страховой защиты. Передача риска в современной практике управления финансовыми рисками осуществляется по следующим основным направлениям. -Передача рисков путем заключения договора факторинга. Предметом передачи в данном случае является кредитный риск предприятия, который в преимущественной его доле передается банку или специализированной факторинговой компании, что позволяет предприятию в существенной степени нейтрализовать негативные финансовые последствия кредитного риска; -Передача риска путем заключения договора поручительства. Российское законодательство предусматривает возможность заключения договора поручительства. В силу договора поручитель обязывается перед кредитором третьего лица отвечать за исполнение последним его обязательства полностью или частично. При неисполнении или ненадлежащем исполнении должником обеспеченного поручительством обязательства поручитель и должник отвечают перед кредитором солидарно. Предприятие использует поручительства для привлечения заемного капитала и при этом несет ответственность перед поручителем за четкое исполнение договора поручительства. Таким образом, предприятие-кредитор передает риск невозврата кредита и связанные с этим потери поручителю. Существует еще один вид гаранта — это банковская гарантия. Это письменное обязательство кредитной организации, выданное по просьбе другого лица — принципала, уплатить кредитору принципала — бенефициару в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении бенефициаром письменного требования о ее уплате. За выдачу банковской гарантии принципал уплачивает гаранту вознаграждение. Банковская гарантия позволяет предприятию избежать рисков при заключении сделок с оплатой в будущем или по факту предоставления услуг, оказания работ, отгрузки товаров; -Передача рисков поставщикам сырья и материалов. Предметом передачи в данном случае являются прежде всего финансовые риски, связанные с порчей или потерей имущества в процессе их транспортировки и осуществления погрузочно-разгрузочных работ. Однако потери, связанные с падением рыночной цены продукции, несет предприятие, даже если подобное падение вызвано задержкой доставки груза; -Передача рисков путем заключения биржевых сделок. Этот метод передачи риска осуществляется путем хеджирования и будет рассмотрен далее как самостоятельный метод нейтрализации финансовых рисков. В целом же передача риска происходит, если в заключенном сторонами контракте существует специфическое положение относительно передачи конкретных (или всех) финансовых рисков контрагенту. Сторона, принявшая на себя риск, обычно вторично передает его, заключив договор страхования ответственности. Наиболее опасные по своим последствиям финансовые риски подлежат нейтрализации путем страхования, в принципе это также передача риска. Стороной, принимающей финансовые риски, в данном случае выступает страховая компания [19, c.382]. Страхование финансовых рисков — это страхование, предусматривающее обязанности страховщика по страховым выплатам в размере полной или частичной компенсации потерь доходов (дополнительных расходов) лица, в пользу которого заключен договор страхования, вызванных следующими событиями: остановка производства или сокращение объема производства в результате оговоренных в договоре событий; банкротство; непредвиденные расходы; неисполнение (ненадлежащее исполнение) договорных обязательств контрагентом застрахованного лица, являющегося кредитором по сделке; понесенные застрахованным лицом судебные расходы; иные события. Таким образом, перечень событий, могущих повлечь финансовый ущерб, от риска наступления которого можно застраховаться, достаточно широк. Страхование финансовых рисков относится к имущественному страхованию. В некоторых случаях страхование финансовых рисков включается в договор страхования имущества, в таком случае страховая компания возмещает страхователю не только ущерб, нанесенный застрахованному имуществу, но и не полученную вследствие остановки производства (в результате страхового случая) прибыль [30, c.578]. В практике отечественного страхования наибольшее распространение получает страхование финансовых рисков, связанных с неисполнением обязательств клиентами (контрагентами) страхователя. Это может быть финансовый риск как по одной, так и по нескольким однотипным сделкам (риск по договору купли-продажи или поставки товара). Например, поставщик, направляя товар покупателю с условием последующей оплаты товара, может заключить договор страхования финансового риска, по условиям которого страховщик обязан возместить страхователю (поставщику) неполученные доходы в случае неисполнения покупателем — контрагентом страхователя — своих обязательств по договору купли-продажи товара [7, c.345]. Прибегая к услугам страховой компании, предприятие должно в первую очередь определить объект страхования, т.е. те виды финансовых рисков, по которым оно намерено обеспечить страховую защиту. При определении состава страхуемых рисков предприятию необходимо учитывать определенные условия, основными из которых являются: -высокая степень вероятности возникновения финансового риска; -невозможность полностью возместить финансовые потери по риску за счет собственных финансовых ресурсов; -приемлемая стоимость страхования финансового риска. Страхование вероятных потерь служит не только надежной защитой от неудачных решений, что само по себе очень важно, но также повышает ответственность руководителей предприятия, побуждая их серьезнее относиться к разработке и принятию решений, регулярно предпринимать превентивные меры защиты в соответствии со страховым контрактом. Однако российское законодательство не стимулирует применение такого метода минимизации риска. Закон разрешает отечественным предприятиям включать в стоимость затрат, относимых на себестоимость продукции (работ, услуг), затраты на страхование в объеме, не превышающем 1% объема реализованной продукции (работ, услуг). Рынок страхования в России получил достаточное развитие, к 2007 г. насчитывалось около 4 тыс. страховых компаний, в основном это начинающие страховые компании, и только 20% из них функционируют более двух лет [19, c.383]. Чтобы из огромного перечня страховых компаний выбрать ту, которая в большей степени соответствует потребностям предприятия в обеспечении страховой защиты, необходимо получить следующую обязательную информацию: - наличие лицензии Федеральной службы России по надзору за страховой деятельностью; - форма специализации страховой компании; - размер уставного капитала и собственных средств страховой компании. Конечно, величина этого показателя не гарантирует абсолютной надежности, но страховщик, имеющий большой оборот и в связи с этим большой потенциал, например для инвестиционной деятельности, более устойчив в финансовом отношении; - рейтинг страховой компании, основанный на сравнении относительных и абсолютных показателей финансовой деятельности таких компаний; - размер тарифов, используемых страховой компанией в процессе осуществления различных видов страхования финансовых рисков. Взаимоотношения предприятия со страховой компанией основываются на договоре страхования — соглашения между страхователем и страховщиком, регламентирующего их взаимные права и обязанности [10, c.182]. Объединение риска — это еще один способ минимизации или нейтрализации финансовых рисков. Предприятие имеет возможность уменьшить уровень собственного риска, привлекая к решению общих проблем в качестве партнеров другие предприятия и даже физические лица, заинтересованные в успехе общего дела. Для этого могут создаваться акционерные общества, финансово-промышленные группы; предприятия могут приобретать или обмениваться акциями друг друга, вступать в различные консорциумы, ассоциации, концерны. Таким образом, под объединением финансового риска понимается метод его снижения, при котором риск делится между несколькими субъектами экономики. Объединяя усилия в решении проблемы, несколько предприятий могут разделить между собой как возможную прибыль, так и убытки от ее реализации. Как правило, поиски партнеров проводятся среди тех фирм, которые располагают дополнительными финансовыми ресурсами, а также информацией о состоянии и особенностях финансового рынка [19, c.384]. Диверсификация — один из эффективных путей нейтрализации финансовых рисков. Диверсификация позволяет снижать отдельные виды финансовых рисков: кредитный, депозитный, инвестиционный, валютный. В качестве основных могут быть использованы следующие формы диверсификации: -диверсификация финансовой деятельности предприятия, которая предусматривает использование альтернативных возможностей получения дохода от различных финансовых операций, непосредственно не связанных друг с другом. В таком случае, если в результате непредвиденных событий одна из финансовых операций окажется убыточной, другие операции будут приносить прибыль; -диверсификация портфеля ценных бумаг, которая позволяет снижать инвестиционные риски, не уменьшая при этом уровень доходности инвестиционного портфеля; -диверсификация программы реального инвестирования. В области формирования реального инвестиционного портфеля предприятию рекомендуется отдавать предпочтение программам реализации нескольких проектов, относительно небольшой капиталоемкости, перед программами, состоящими из единственного крупного инвестиционного проекта; -диверсификация покупателей товаров (работ, услуг) предприятия, которая направлена на снижение кредитного риска, возникающего при коммерческом кредитовании; -диверсификация депозитных вкладов предприятия, которая предусматривает размещение крупных сумм временно свободных денежных средств с целью получения прибыли в нескольких банках. Обычно условия размещения денежных активов в различных банках существенно не различаются, поэтому при диверсификации депозитных вкладов снижается уровень депозитного риска, но уровень доходности депозитного портфеля предприятия при этом, как правило, не снижается; -диверсификация валютной корзины предприятия, которая предусматривает выбор нескольких видов валют в процессе осуществления предприятием внешнеэкономических операций, что дает возможность минимизировать валютные риски; Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12 |

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|||||

Рефераты бесплатно, реферат бесплатно, сочинения, курсовые работы, реферат, доклады, рефераты, рефераты скачать, рефераты на тему, курсовые, дипломы, научные работы и многое другое. |

||

При использовании материалов - ссылка на сайт обязательна. |

||